NPV Là Gì? 10 Bài Tập Tính NPV Của Dự Án Có Lời Giải | Phân Tích

NPV là gì? Tại sao nó quan trọng? Và làm thế nào để tính NPV một cách chính xác? Cùng khám phá ngay 10 bài tập tính NPV dự án có lời giải.

Trong quản lý tài chính và đầu tư, NPV (Net Present Value) hay giá trị hiện tại ròng là một công cụ quan trọng để đánh giá tính khả thi và hiệu quả của các dự án.

NPV Là Gì? 10 Bài Tập Tính NPV Của Dự Án Có Lời Giải | Phân Tích

NPV giúp các nhà đầu tư và doanh nghiệp xác định xem một dự án hay khoản đầu tư có thể mang lại lợi nhuận thực sự hay không, bằng cách so sánh giá trị hiện tại của dòng tiền vào và ra trong tương lai với chi phí ban đầu.

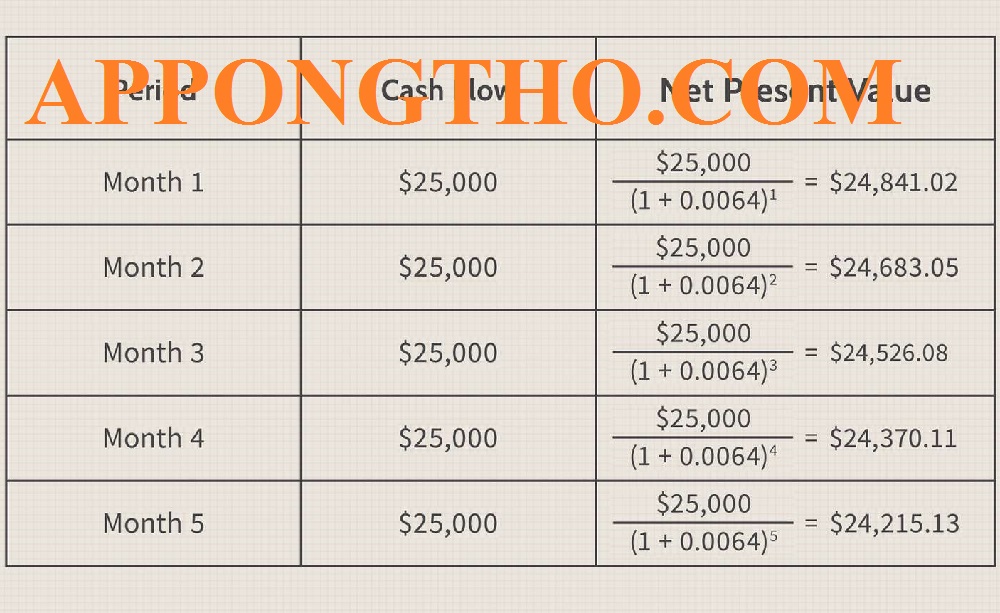

Khi tính toán NPV, ta phải chiết khấu các dòng tiền trong tương lai về giá trị hiện tại, từ đó đưa ra quyết định liệu dự án có sinh lời hay không.

Một NPV dương cho thấy dự án tạo ra giá trị, trong khi NPV âm cảnh báo về rủi ro không sinh lời.

Bảo Quản Chè Dưỡng Nhân Trong Tủ Lạnh

Bài viết này sẽ giúp bạn hiểu rõ hơn về NPV, cùng với các bài tập tính NPV cụ thể của các dự án thực tế.

Qua đó, bạn sẽ nắm bắt được cách tính toán và phân tích dự án để đưa ra quyết định đầu tư hợp lý và hiệu quả.

NPV là gì?

NPV (Net Present Value) – Giá trị hiện tại ròng là một khái niệm tài chính giúp đo lường giá trị hiện tại của một dự án hoặc khoản đầu tư bằng cách tính toán sự khác biệt giữa giá trị hiện tại của các dòng tiền tương lai thu vào và tổng chi phí đầu tư ban đầu.

NPV phản ánh mức độ giá trị gia tăng mà một dự án mang lại cho doanh nghiệp, tức là sau khi đã bù đắp tất cả các chi phí đầu tư ban đầu.

Tính Thể Tích Tủ Lạnh

Một NPV dương (NPV > 0) nghĩa là dự án có khả năng sinh lời, trong khi NPV âm (NPV < 0) nghĩa là dự án có thể gây lỗ, không tạo ra giá trị thặng dư.

NPV là gì?

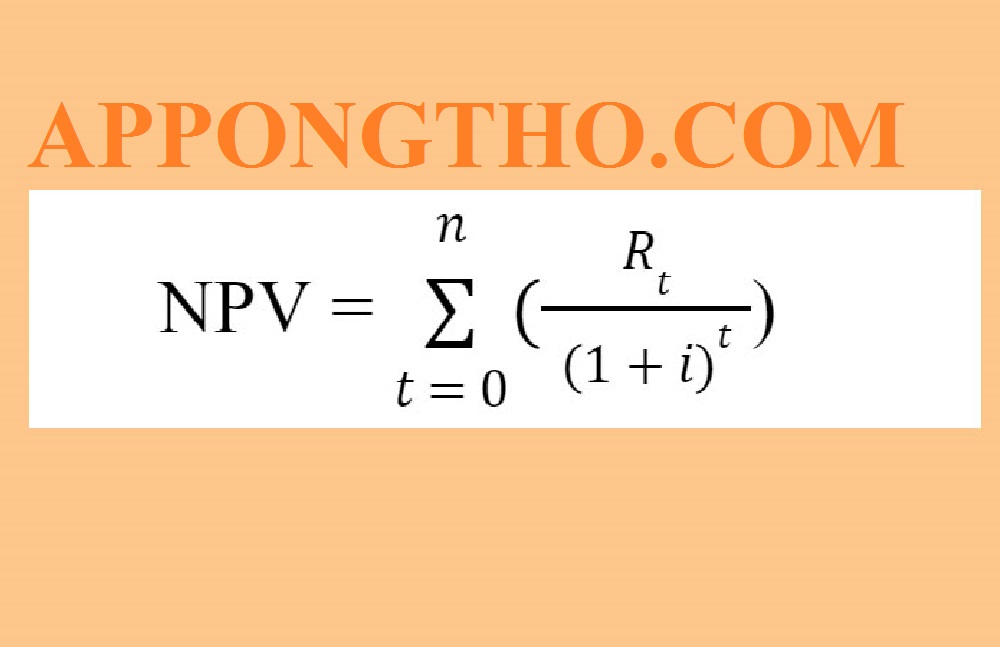

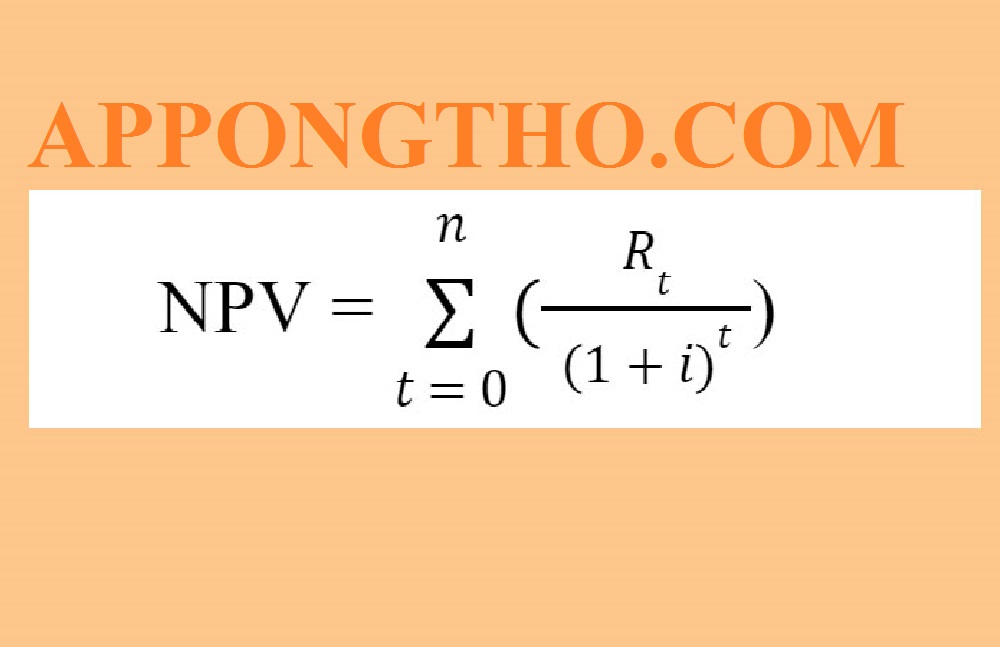

Công thức tính NPV

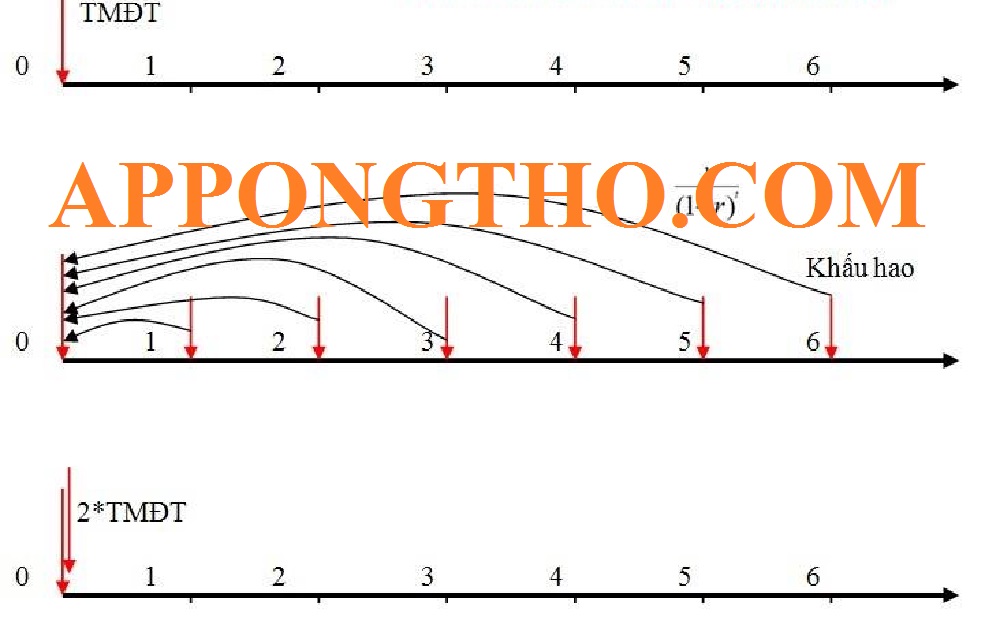

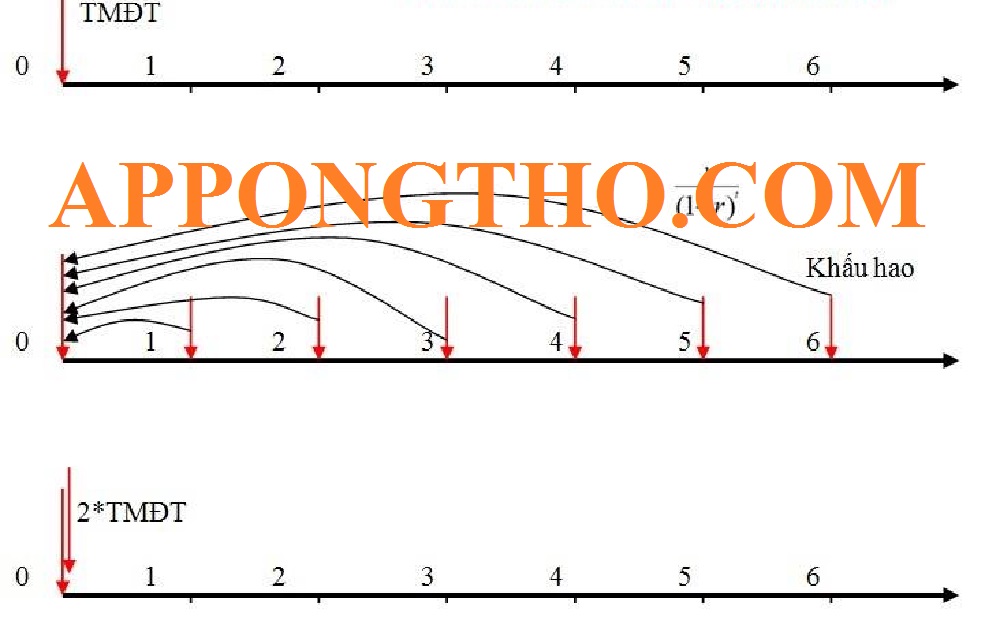

Công thức chung để tính NPV (Net Present Value) là: NPV=t=1∑n(1+r)tCFt−CF0

Trong đó:

- CFₜ: Dòng tiền thu được trong năm t (cash flow in year t).

- CF₀: Dòng tiền ban đầu bỏ ra để đầu tư (initial investment).

- r: Tỷ suất chiết khấu hoặc lãi suất yêu cầu (discount rate).

- t: Số năm (time period).

- n: Tổng số năm trong dự án.

Ý nghĩa:

- Công thức này tính giá trị hiện tại của từng dòng tiền trong tương lai bằng cách chiết khấu dòng tiền về hiện tại theo tỷ suất chiết khấu r.

- NPV dương cho thấy dự án có lợi nhuận và có thể xem xét đầu tư.

- NPV âm cho thấy dự án không đạt kỳ vọng lợi nhuận theo tỷ suất chiết khấu đã chọn và có thể không nên đầu tư.

Trong đó:

- Dòng tiền trong năm t: là lượng tiền dự án dự kiến thu vào ở năm t.

- r: tỷ suất chiết khấu hoặc lãi suất yêu cầu.

- t: số năm tính từ hiện tại đến thời điểm nhận được dòng tiền.

- Đầu tư ban đầu: tổng chi phí bỏ ra ban đầu cho dự án.

Tầm quan trọng của NPV

A. Ra quyết định đầu tư:

- NPV là công cụ giúp nhà quản lý xác định tính khả thi và giá trị gia tăng của một dự án.

- Dự án có NPV dương nên được xem xét đầu tư vì nó mang lại lợi nhuận.

B. So sánh các dự án:

- Khi có nhiều dự án, NPV giúp so sánh và ưu tiên dự án nào có khả năng tạo ra giá trị lớn hơn.

C. Phân bổ nguồn lực:

- Dựa vào NPV, doanh nghiệp có thể phân bổ nguồn lực vào các dự án mang lại giá trị cao nhất.

4. Ưu điểm của NPV

4. Ưu điểm của NPV

A.Giá trị thời gian của tiền:

- NPV tính đến yếu tố thời gian, tức là tiền nhận được sớm có giá trị hơn tiền nhận được muộn.

B. Dễ hiểu và dễ tính:

- Công thức NPV dễ áp dụng, giúp người dùng đánh giá nhanh các lựa chọn đầu tư.

C. Áp dụng rộng rãi:

- NPV có thể được sử dụng cho nhiều loại hình dự án, từ nhỏ đến lớn.

Nhược điểm của NPV

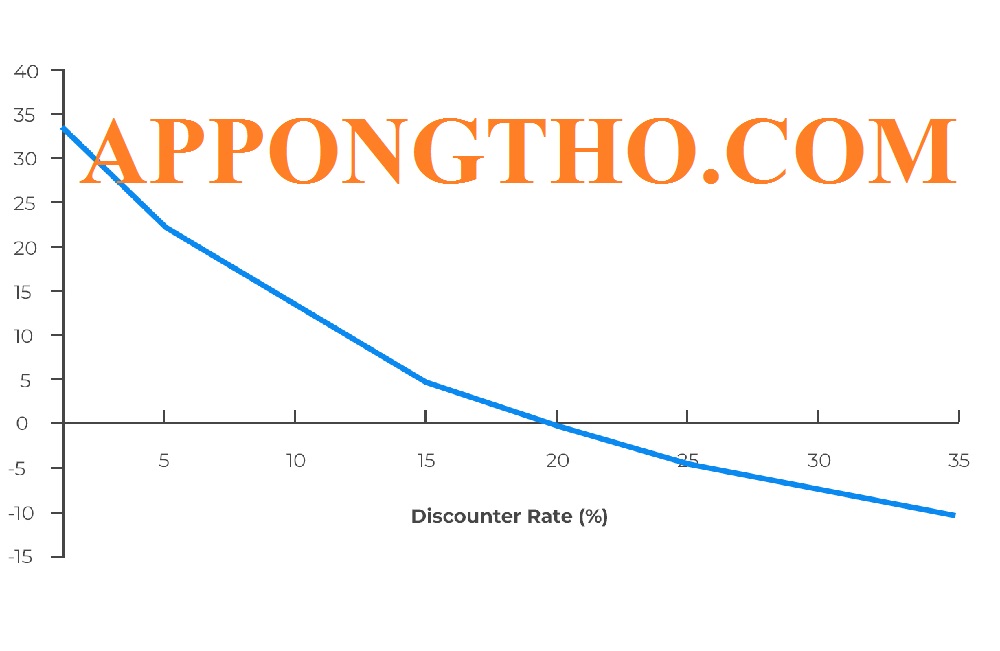

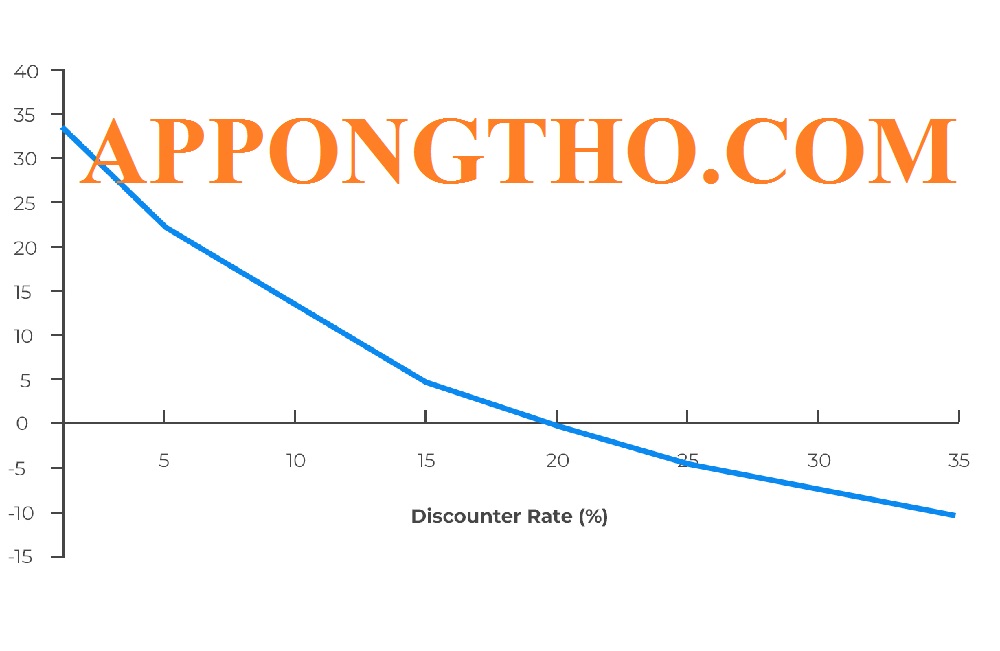

A. Phụ thuộc vào tỷ suất chiết khấu:

- Việc chọn tỷ suất chiết khấu có thể khó khăn, và NPV nhạy cảm với tỷ suất này.

- Tỷ suất quá cao hoặc quá thấp có thể làm sai lệch giá trị NPV.

B. Không tính đến rủi ro một cách trực tiếp:

- Công thức NPV không phản ánh được các yếu tố rủi ro hay sự biến động của dòng tiền trong tương lai.

C. Giả định dòng tiền ổn định:

- Công thức NPV mặc định rằng dòng tiền đều đặn trong suốt dự án.

- Điều này không phải lúc nào cũng đúng với thực tế.

Bảng trị số Sensor Cảm Biến

NPV là một công cụ mạnh mẽ để đánh giá các dự án đầu tư, nhưng không nên được sử dụng độc lập.

Nhà quản lý nên kết hợp NPV với các phương pháp đánh giá khác và cân nhắc các yếu tố định tính, rủi ro để có quyết định đầu tư toàn diện.

Phân loại NPV

Phân loại NPV

Phân loại NPV dựa trên giá trị giúp doanh nghiệp nhận định rõ khả năng sinh lời của các dự án đầu tư và ra quyết định phù hợp. Dưới đây là cách phân loại chi tiết:

1. Phân loại NPV theo giá trị thu được:

NPV Dương (NPV > 0)

A. Ý nghĩa:

- Dự án tạo ra lợi nhuận, tức là giá trị hiện tại của dòng tiền thu được trong tương lai lớn hơn chi phí đầu tư ban đầu.

B. Quyết định:

- Nên chấp nhận dự án vì nó tạo ra giá trị gia tăng cho doanh nghiệp.

- Đây là dự án có khả năng sinh lời và được coi là hiệu quả về mặt tài chính.

NPV Bằng 0 (NPV = 0)

Ý nghĩa:

- Dự án không sinh lời nhưng cũng không lỗ.

- Giá trị hiện tại của dòng tiền thu vào đúng bằng với chi phí đầu tư.

Quyết định:

- Có thể chấp nhận hoặc từ chối dự án tùy thuộc vào các yếu tố khác.

- Chẳng hạn như rủi ro liên quan, nguồn lực có sẵn, và các mục tiêu chiến lược của doanh nghiệp.

- Trong một số trường hợp, dự án có thể được chấp nhận nếu mang lại giá trị phi tài chính (như xây dựng thương hiệu).

NPV Âm (NPV < 0)

Ý nghĩa:

- Dự án gây lỗ, giá trị hiện tại của dòng tiền thu vào nhỏ hơn chi phí đầu tư.

Quyết định: Không nên chấp nhận dự án.

- Dự án này sẽ làm giảm giá trị của doanh nghiệp và không đáp ứng được tiêu chí sinh lời.

Phân loại NPV dựa trên tính chất của dự án:

Dự án Độc lập:

- Đánh giá riêng từng dự án. Mỗi dự án độc lập không ảnh hưởng đến các dự án khác.

- Có thể được thực hiện hoặc từ chối dựa trên NPV của chính nó.

Quyết định:

- Có thể chấp nhận hoặc từ chối từng dự án độc lập dựa vào giá trị NPV của nó.

Dự án Tương hỗ (Tương quan với dự án khác):

- Dự án này ảnh hưởng trực tiếp đến khả năng sinh lời của các dự án khác.

- Ví dụ, việc thực hiện dự án A có thể tác động đến dòng tiền của dự án B.

Quyết định:

- Cần xem xét sự tương tác giữa các dự án để đảm bảo lựa chọn tổ hợp dự án tối ưu nhằm tối đa hóa NPV.

Dự án Loại trừ (Mutually Exclusive):

- Việc chọn một dự án sẽ loại trừ khả năng thực hiện các dự án khác.

- Điều này thường xảy ra khi nguồn lực (vốn, nhân lực) có hạn, và doanh nghiệp phải chọn ra dự án có NPV cao nhất.

Quyết định:

- Nên chọn dự án có NPV cao nhất trong số các dự án loại trừ lẫn nhau để tối ưu hóa hiệu quả đầu tư.

Ý nghĩa của việc phân loại NPV:

Đánh giá khả năng sinh lời:

- Phân loại NPV giúp xác định rõ ràng những dự án nào có khả năng mang lại lợi nhuận cao nhất.

So sánh các dự án:

- NPV cho phép doanh nghiệp so sánh hiệu quả giữa các dự án, từ đó đưa ra lựa chọn tối ưu.

Phân bổ nguồn lực hiệu quả:

- Phân loại NPV giúp các nhà quản lý phân bổ nguồn lực hợp lý, ưu tiên các dự án có NPV dương và giá trị cao.

Phù hợp với mục tiêu chiến lược:

- NPV phân loại hỗ trợ doanh nghiệp đảm bảo các dự án được lựa chọn phù hợp với mục tiêu tổng thể và chiến lược phát triển.

Mạch Sặc Pin Điện Thoại

Phân loại NPV giúp doanh nghiệp đưa ra các quyết định đầu tư sáng suốt và tối ưu hóa giá trị tài sản của mình.

Tuy nhiên, việc kết hợp NPV với các chỉ số tài chính và các yếu tố định tính khác sẽ đảm bảo rằng quyết định đầu tư toàn diện và phù hợp với tầm nhìn chiến lược của doanh nghiệp.

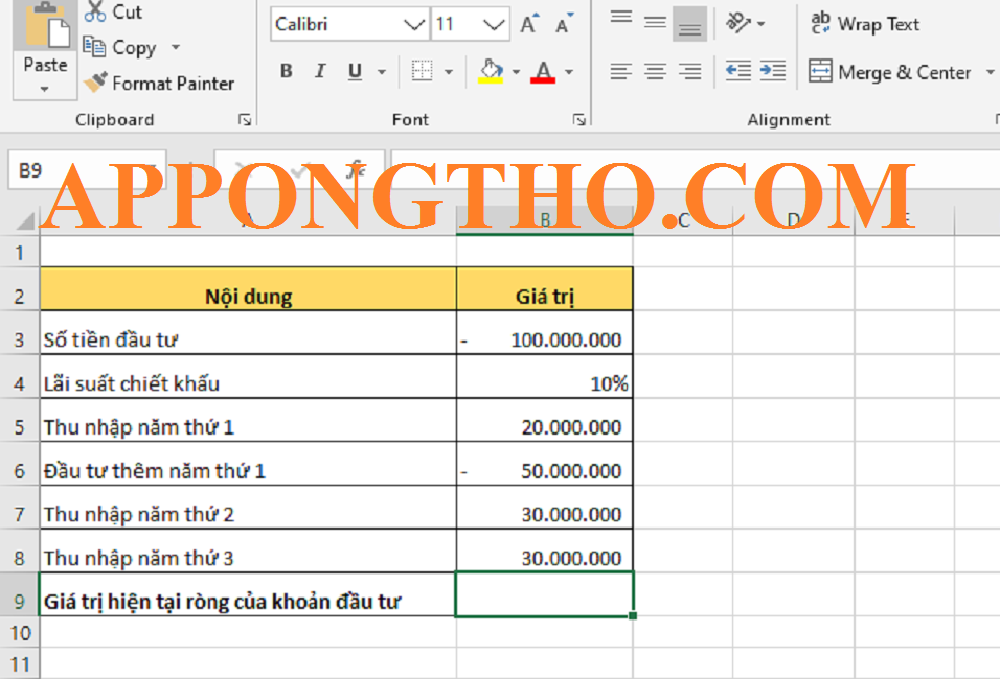

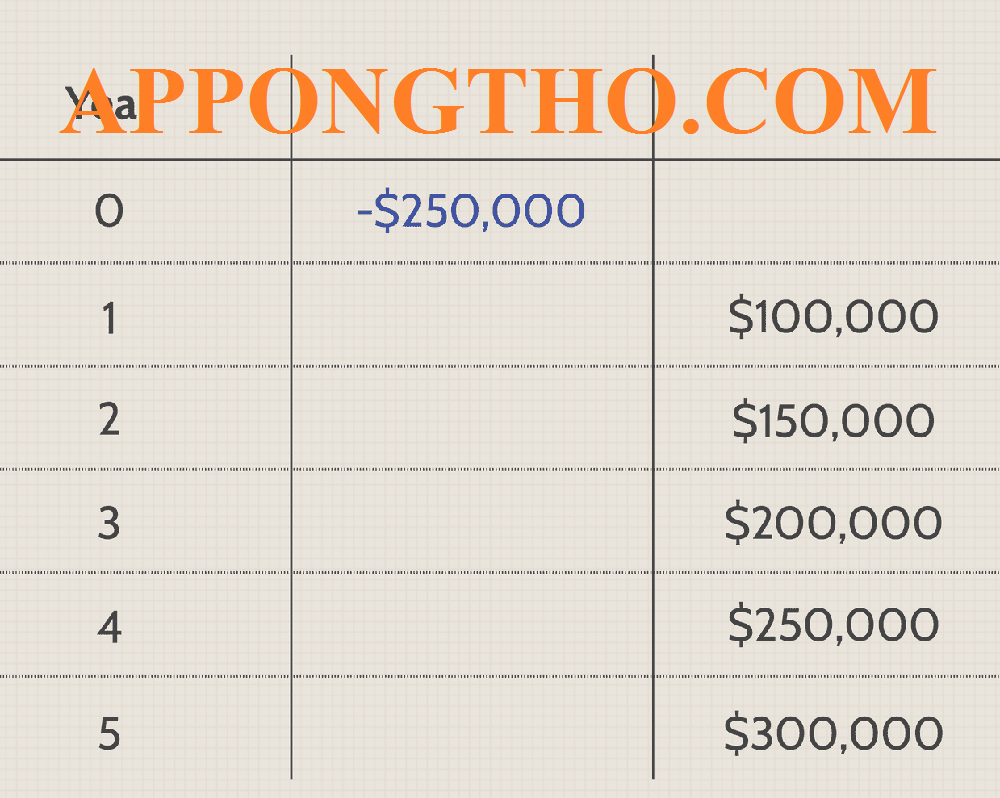

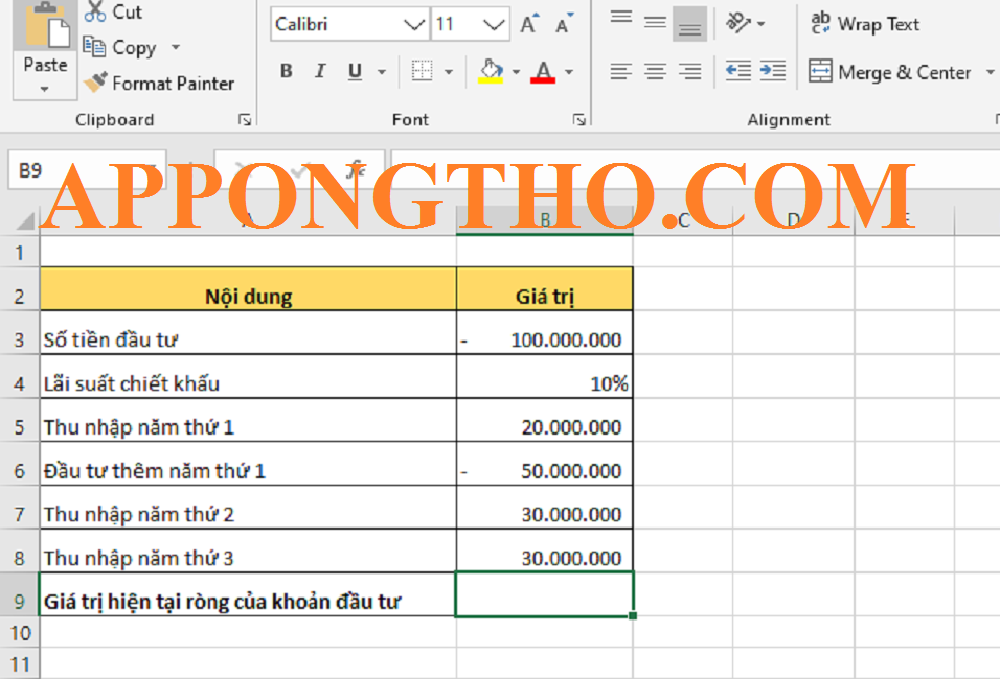

Bảng tình NPV

Bảng tình NPV

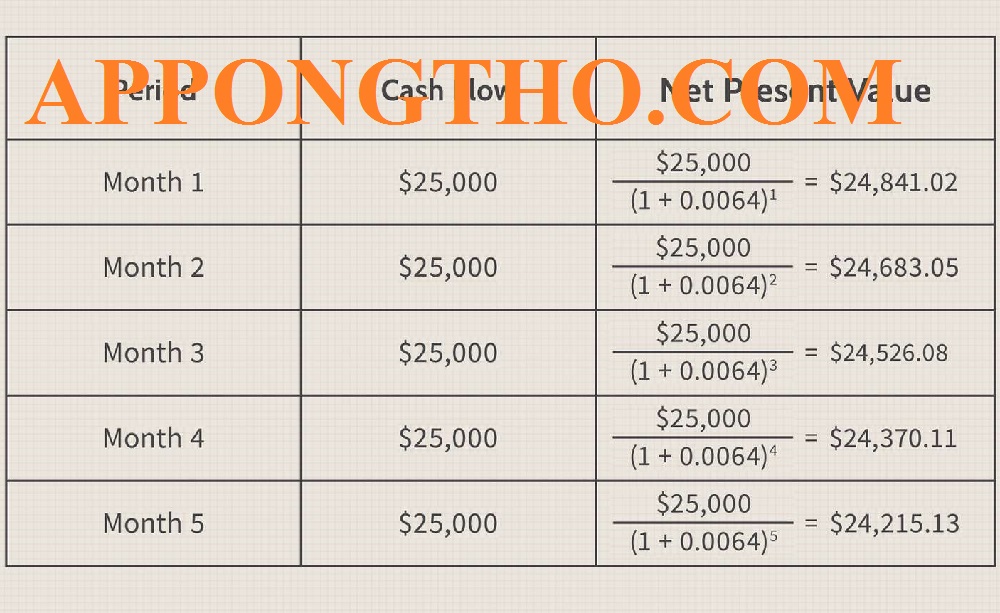

Để tính NPV (Net Present Value) của một dự án, bạn có thể tạo một bảng đơn giản trong Excel hoặc một công cụ bảng tính khác.

Dưới đây là về bảng tính NPV, với các yếu tố cần có:

| Năm |

Dòng tiền (VND) |

Chiết khấu (%) |

Hệ số |

Giá trị hiện tại (VND) |

| 0 |

-10,000,000 |

10% |

1.0000 |

-10,000,000 |

| 1 |

1,500,000 |

10% |

0.9091 |

1,363,636 |

| 2 |

2,000,000 |

10% |

0.8264 |

1,652,830 |

| 3 |

2,500,000 |

10% |

0.7513 |

1,878,258 |

| 4 |

3,000,000 |

10% |

0.6830 |

2,049,000 |

| 5 |

3,500,000 |

10% |

0.6209 |

2,173,160 |

| 6 |

4,000,000 |

10% |

0.5645 |

2,258,008 |

| 7 |

4,500,000 |

10% |

0.5132 |

2,310,996 |

| 8 |

5,000,000 |

10% |

0.4665 |

2,332,556 |

| 9 |

5,500,000 |

10% |

0.4241 |

2,332,741 |

| 10 |

6,000,000 |

10% |

0.3855 |

2,313,051 |

| 11 |

6,500,000 |

10% |

0.3505 |

2,278,297 |

| 12 |

7,000,000 |

10% |

0.3186 |

2,230,262 |

| 13 |

7,500,000 |

10% |

0.2896 |

2,172,170 |

| 14 |

8,000,000 |

10% |

0.2632 |

2,105,880 |

| 15 |

8,500,000 |

10% |

0.2393 |

2,033,621 |

| 16 |

9,000,000 |

10% |

0.2176 |

1,958,913 |

| 17 |

9,500,000 |

10% |

0.1978 |

1,878,586 |

| 18 |

10,000,000 |

10% |

0.1798 |

1,798,010 |

| 19 |

10,500,000 |

10% |

0.1635 |

1,717,403 |

| 20 |

11,000,000 |

10% |

0.1486 |

1,634,815 |

| 21 |

11,500,000 |

10% |

0.1351 |

1,553,642 |

| 22 |

12,000,000 |

10% |

0.1228 |

1,473,158 |

| 23 |

12,500,000 |

10% |

0.1116 |

1,393,555 |

| 24 |

13,000,000 |

10% |

0.1015 |

1,315,011 |

| 25 |

13,500,000 |

10% |

0.0923 |

1,237,702 |

| 26 |

14,000,000 |

10% |

0.0848 |

1,161,793 |

| 27 |

14,500,000 |

10% |

0.0779 |

1,087,440 |

| 28 |

15,000,000 |

10% |

0.0717 |

1,014,911 |

| 29 |

15,500,000 |

10% |

0.0657 |

944,474 |

| 30 |

16,000,000 |

10% |

0.0605 |

968,049 |

| Tổng |

|

|

|

-2,185,849 |

Giải thích bảng tính:

- Năm: Là các năm của dự án, từ năm 0 đến năm 30.

- Dòng tiền: Là các dòng tiền thu được (hoặc chi ra) trong mỗi năm của dự án. Số tiền ở năm 0 thường là chi phí đầu tư ban đầu (dòng tiền âm).

- Tỷ suất chiết khấu: Tỷ lệ lợi suất yêu cầu để chiết khấu các dòng tiền về giá trị hiện tại. Trong ví dụ này, tỷ suất chiết khấu là 10%.

- Hệ số chiết khấu: Được tính bằng công thức 1(1+r)t\frac{1}{(1 + r)^t}(1+r)t1, trong đó rrr là tỷ suất chiết khấu và ttt là năm.

- Giá trị hiện tại (VND) : Là giá trị hiện tại của mỗi dòng tiền, được tính bằng cách nhân dòng tiền với hệ số chiết khấu.

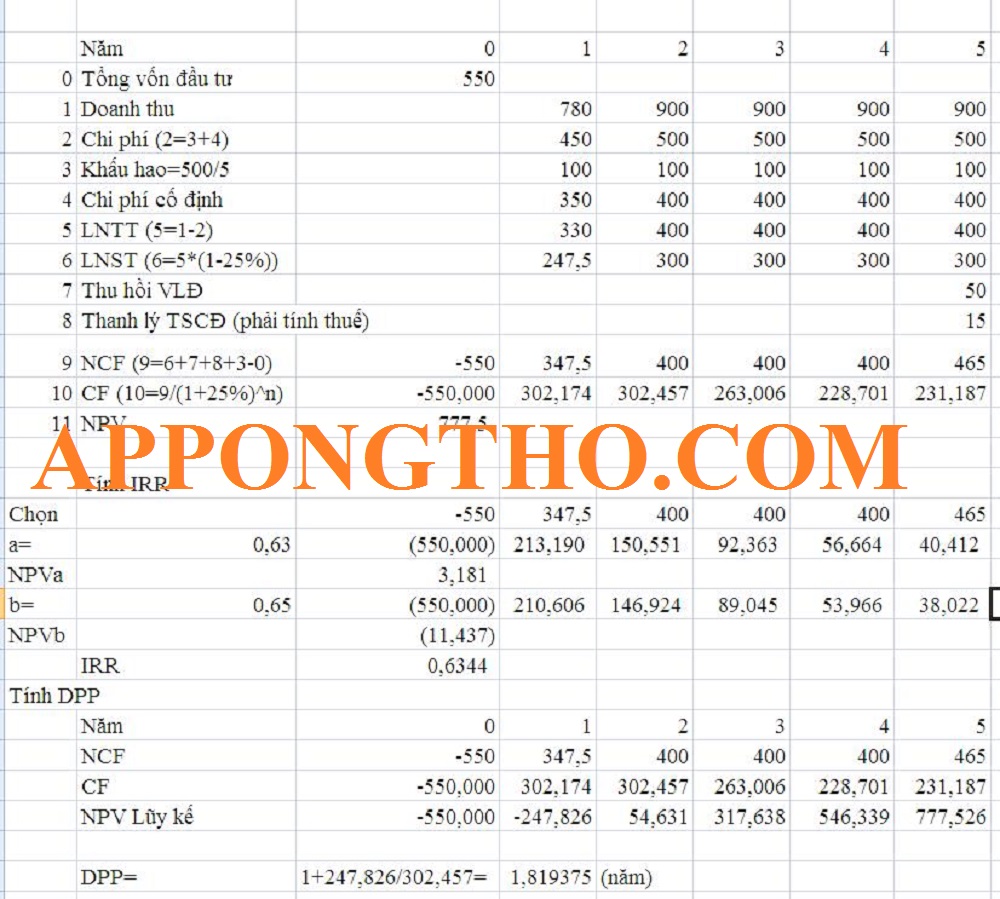

10 Bài Tập Tính NPV Của Dự Án Có Lời Giải

10 Bài Tập Tính NPV Của Dự Án Có Lời Giải

Hướng dẫn cách tính NPV (Net Present Value – Giá trị hiện tại thuần) và cung cấp các ví dụ bài tập có lời giải cho các mức độ từ cơ bản đến nâng cao.

USB Kết Nối Nhưng Không Hỗ Trợ

Dưới đây là 10 bài tập về tính NPV (Net Present Value) với các lời giải chi tiết giúp bạn thực hành và hiểu rõ cách áp dụng NPV trong các tình huống thực tế.

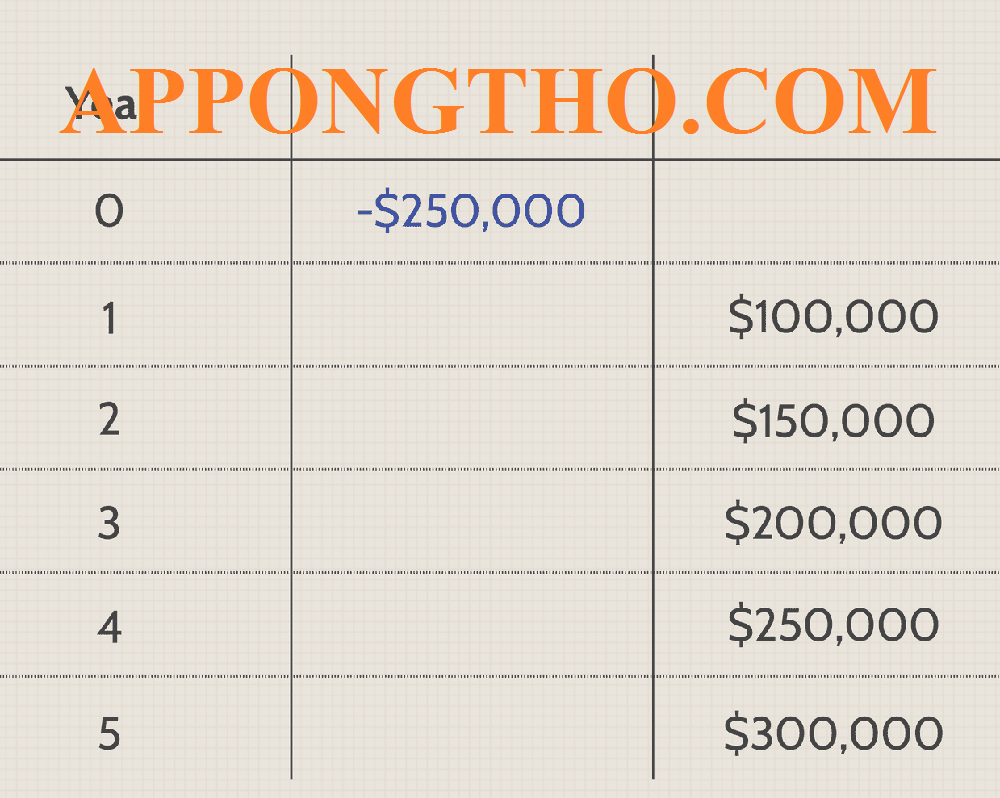

Bài tập 1: Dòng tiền không đều và có dòng tiền âm

Chi phí đầu tư ban đầu: 200 triệu đồng.

Dòng tiền:

Năm 1: 80 triệu

Năm 2: 120 triệu

Năm 3: -30 triệu

Năm 4: 70 triệu

Năm 5: 100 triệu

Tỷ suất chiết khấu: 10%.

Lời giải:

- NPV=−200+(1+0.1)180+(1+0.1)2120+(1+0.1)3−30+(1+0.1)470+(1+0.1)5100

- Tính toán từng năm và cộng lại, kết quả NPV = 23.89 triệu đồng.

Bàn Phím Máy Tính Là Gì? Cách Tự Sửa Máy Tính Bị Liệt Phím

Kết luận: Nên đầu tư.

Bài tập 2: So sánh NPV của hai dự án với dòng tiền không đều và tỷ suất chiết khấu khác nhau

Dự án A:

- Chi phí đầu tư: 300 triệu.

- Dòng tiền: Năm 1: 100 triệu, Năm 2: 150 triệu, Năm 3: 200 triệu.

- Tỷ suất chiết khấu: 8%.

Dự án B:

- Chi phí đầu tư: 250 triệu.

- Dòng tiền: Năm 1: 120 triệu, Năm 2: 130 triệu, Năm 3: 110 triệu.

- Tỷ suất chiết khấu: 12%.

Lời giải:

- NPV Dự án A = 68.56 triệu đồng.

- NPV Dự án B = 17.13 triệu đồng.

Tự Sửa Máy Tính Casio

Kết luận: Chọn Dự án A.

Bài tập 3: Dòng tiền với tỷ suất chiết khấu thay đổi theo năm

Chi phí đầu tư: 500 triệu đồng.

Dòng tiền:

- Năm 1: 150 triệu (10% chiết khấu)

- Năm 2: 200 triệu (12% chiết khấu)

- Năm 3: 250 triệu (8% chiết khấu)

Tỷ suất chiết khấu thay đổi theo năm.

Lời giải:

- NPV=−500+(1+0.1)150+(1+0.12)2200+(1+0.08)3250

- Tính toán NPV = -19.78 triệu đồng.

Kết luận: Không nên đầu tư.

Bài tập 4: Dự án với thời gian hoàn vốn dài và tỷ suất chiết khấu cao

Bài tập 4: Dự án với thời gian hoàn vốn dài và tỷ suất chiết khấu cao

Chi phí đầu tư: 400 triệu đồng.

Dòng tiền dự kiến:

- Năm 1: 100 triệu

- Năm 2: 80 triệu

- Năm 3: 120 triệu

- Năm 4: 150 triệu

- Năm 5: 200 triệu

Tỷ suất chiết khấu: 15%.

Lời giải:

- Tính NPV qua công thức trên các năm, kết quả NPV = -13.67 triệu đồng.

Mạch Chỉnh Lưu Cầu

Kết luận: Không nên đầu tư.

Bài tập 5: So sánh NPV và IRR của một dự án có dòng tiền không đều

Chi phí đầu tư: 200 triệu đồng.

Dòng tiền dự kiến:

- Năm 1: 70 triệu

- Năm 2: 60 triệu

- Năm 3: 100 triệu

- Năm 4: 90 triệu

Tỷ suất chiết khấu: 10%.

Lời giải:

- Tính NPV = 14.79 triệu đồng.

- IRR (tính qua Excel) ≈ 13.6%.

Kết luận: Nên đầu tư vì IRR cao hơn tỷ suất chiết khấu.

Bài tập 6: Dự án có dòng tiền giảm dần theo năm

Chi phí đầu tư: 250 triệu đồng.

Dòng tiền:

- Năm 1: 120 triệu

- Năm 2: 90 triệu

- Năm 3: 60 triệu

Tỷ suất chiết khấu: 9%.

Lời giải:

- Tính NPV = -15.42 triệu đồng.

Năng Lượng Nghỉ Là Gì? Khối Năng Lượng Nghỉ Và Toàn Phần

Kết luận: Không nên đầu tư.

Bài tập 7: Dự án với chi phí bảo trì hàng năm

Chi phí đầu tư: 150 triệu đồng.

Dòng tiền:

- Năm 1: 50 triệu

- Năm 2: 60 triệu

- Năm 3: 80 triệu

Chi phí bảo trì hàng năm: 10 triệu đồng.

Tỷ suất chiết khấu: 12%.

Lời giải:

- Tính NPV sau khi trừ chi phí bảo trì hàng năm, kết quả NPV = 1.79 triệu đồng.

Kết luận: Nên đầu tư.

Bài tập 8: Dòng tiền âm trong một số năm và tỷ suất chiết khấu cao

Bài tập 8: Dòng tiền âm trong một số năm và tỷ suất chiết khấu cao

Chi phí đầu tư: 200 triệu đồng.

Dòng tiền:

- Năm 1: -30 triệu

- Năm 2: 60 triệu

- Năm 3: -20 triệu

- Năm 4: 150 triệu

- Năm 5: 200 triệu

Tỷ suất chiết khấu: 14%.

Lời giải:

- Tính NPV = 5.63 triệu đồng.

Story Facebook

Kết luận: Nên đầu tư.

Bài tập 9: Dự án với các năm không có dòng tiền

Chi phí đầu tư: 300 triệu đồng.

Dòng tiền:

- Năm 1: 0 triệu

- Năm 2: 120 triệu

- Năm 3: 0 triệu

- Năm 4: 100 triệu

- Năm 5: 150 triệu

Tỷ suất chiết khấu: 10%.

Lời giải:

- Tính NPV = -21.39 triệu đồng.

Kết luận: Không nên đầu tư.

Bài tập 10: Dự án với dòng tiền gộp ở cuối

Chi phí đầu tư: 100 triệu đồng.

Dòng tiền:

- Năm 1-3: 0 triệu

- Năm 4: 0 triệu

- Năm 5: 400 triệu

Tỷ suất chiết khấu: 10%.

Lời giải:

- NPV=−100+(1+0.1)5400

- NPV = 48.76 triệu đồng.

Sơ Đồ Khối Hệ Thống Thông Tin Viễn Thông

Kết luận: Nên đầu tư.

Các bài tập trên đều yêu cầu khả năng phân tích sâu về dòng tiền và tỷ suất chiết khấu, phù hợp với người đã có kiến thức nền tảng về NPV.

37 Câu Hỏi và trả lời về NPV ( FAQ )

37 Câu Hỏi và trả lời về NPV ( FAQ )

Dưới đây là 37 câu hỏi thường gặp về NPV được trả lời ngắn gọn dành cho bạn.

1. NPV là gì?

- Viết tắt của Net Present Value (Giá trị Hiện tại Ròng).

- Là phương pháp tính toán giá trị hiện tại của dòng tiền tương lai.

- So sánh giá trị hiện tại của thu nhập với chi phí đầu tư.

- Được sử dụng trong việc đánh giá lợi nhuận dự án.

- Giúp xác định liệu một dự án có khả năng sinh lời hay không.

2. Công thức tính NPV?

- NPV = ∑ (Dòng tiền/(1 + tỷ suất chiết khấu)^n) – Chi phí đầu tư ban đầu.

- Tính tổng giá trị hiện tại của các dòng tiền trong tương lai.

- Sử dụng tỷ suất chiết khấu để tính giá trị hiện tại.

- Trừ đi chi phí ban đầu để xác định lợi nhuận ròng.

- Đơn vị thường tính bằng tiền tệ cụ thể (USD, VND,…).

3. Ý nghĩa của NPV dương, âm và bằng 0?

- NPV > 0: Dự án có lợi nhuận, nên đầu tư.

- NPV = 0: Dự án hòa vốn, có thể đầu tư tùy mục tiêu.

- NPV < 0: Dự án lỗ, không nên đầu tư.

- NPV dương tạo ra giá trị cho doanh nghiệp.

- Giúp đánh giá dự án có khả năng sinh lời.

4. Tỷ suất chiết khấu là gì và ảnh hưởng đến NPV như thế nào?

- Là tỷ lệ dùng để quy đổi dòng tiền tương lai về giá trị hiện tại.

- Tỷ suất cao hơn làm giảm giá trị hiện tại của dòng tiền.

- Tỷ suất thấp hơn làm tăng giá trị NPV.

- Quyết định mức độ kỳ vọng lợi nhuận của nhà đầu tư.

- Có ảnh hưởng trực tiếp đến khả năng chấp nhận dự án.

5. Tại sao NPV lại quan trọng trong đánh giá dự án?

- Giúp đo lường lợi nhuận ròng dự kiến của dự án.

- Cung cấp cơ sở định lượng cho quyết định đầu tư.

- Xem xét giá trị thời gian của tiền.

- Giúp đánh giá tác động tài chính của dự án đến doanh nghiệp.

- Là công cụ chính trong phân tích tài chính.

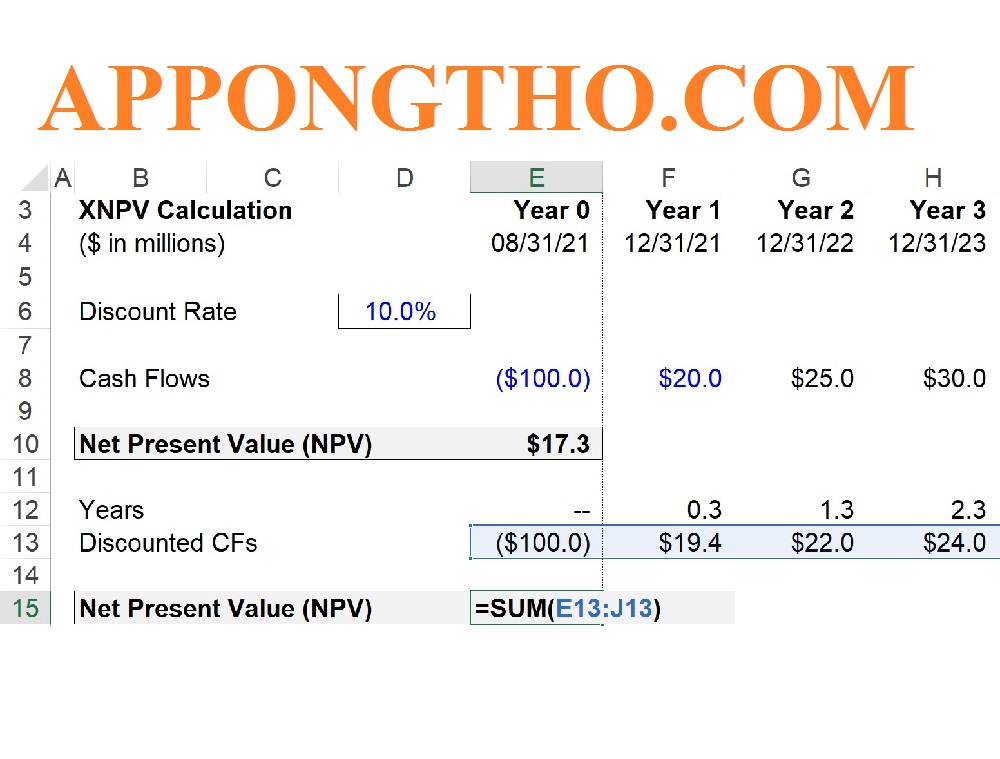

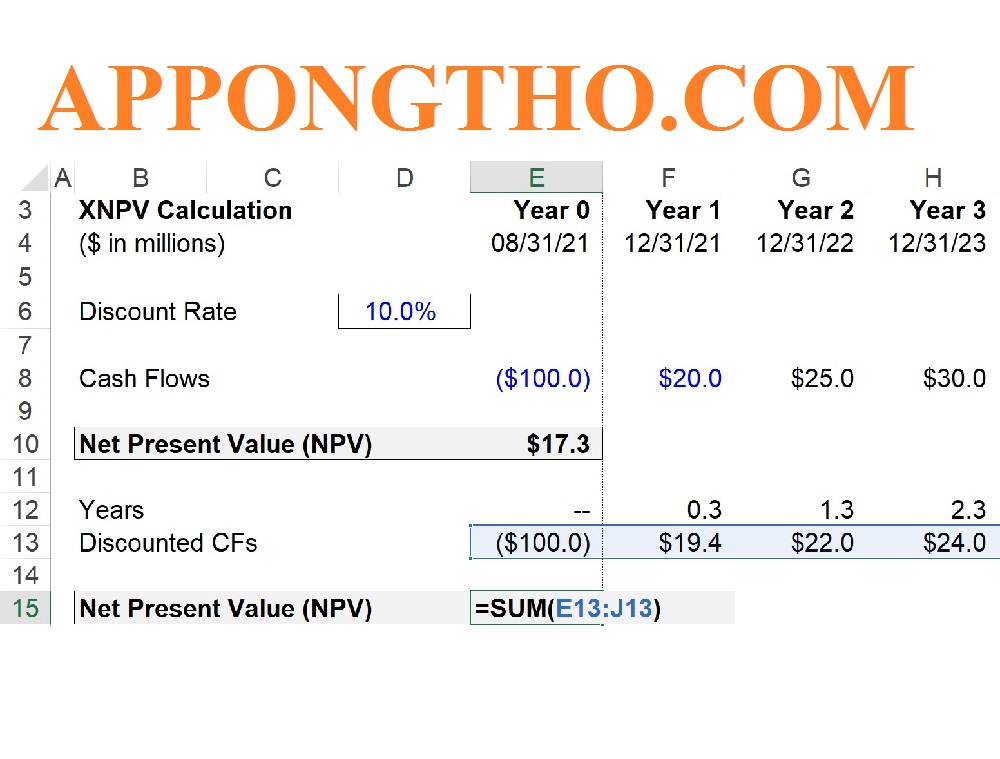

6. Cách tính NPV trong Excel?

- Sử dụng hàm

=NPV(rate, values...) trong Excel.

- Xác định tỷ suất chiết khấu làm “rate”.

- Nhập các dòng tiền tương lai vào “values”.

- Trừ chi phí ban đầu ra khỏi kết quả NPV.

- Tính nhanh chóng và chính xác.

7. Làm sao để xác định tỷ suất chiết khấu phù hợp?

- Dựa trên chi phí vốn của doanh nghiệp.

- Xem xét tỷ lệ lạm phát và rủi ro dự án.

- Tính toán tỷ suất sinh lợi mong muốn.

- Tham khảo lãi suất vay hoặc tỷ suất đầu tư.

- Đảm bảo phù hợp với điều kiện tài chính cụ thể.

8. NPV được sử dụng trong lĩnh vực nào?

- Đánh giá dự án đầu tư của doanh nghiệp.

- Quyết định tài chính và quản lý nguồn vốn.

- Đầu tư bất động sản và xây dựng.

- Lĩnh vực tài chính và ngân hàng.

- Chính sách công và phát triển cơ sở hạ tầng.

9. Ứng dụng của NPV trong quyết định đầu tư?

- Giúp lựa chọn các dự án có lợi nhuận cao nhất.

- Tối ưu hóa việc phân bổ nguồn lực.

- Đánh giá tác động lâu dài của dự án.

- Giảm thiểu rủi ro tài chính thông qua phân tích chi tiết.

- Hỗ trợ lập kế hoạch tài chính chiến lược.

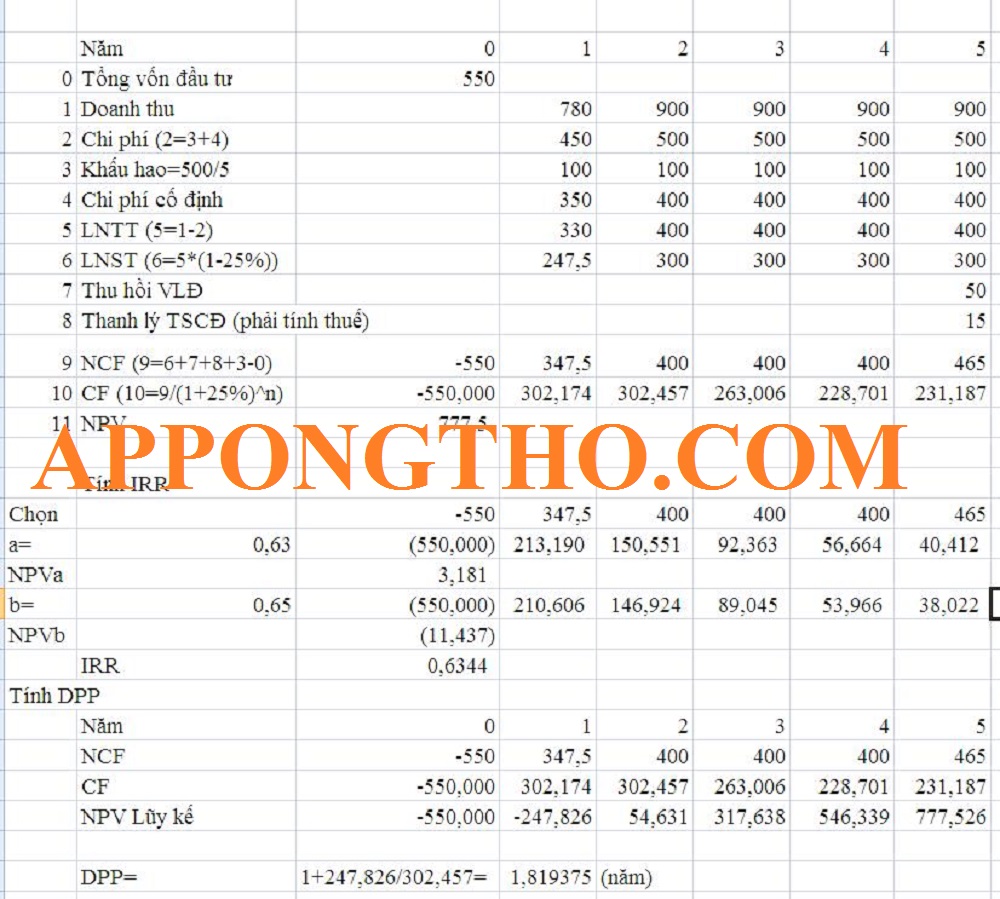

10. So sánh NPV và IRR?

- NPV tính giá trị hiện tại ròng của dòng tiền.

- IRR tìm tỷ suất chiết khấu khi NPV = 0.

- NPV cho kết quả cụ thể, IRR là một tỷ suất phần trăm.

- NPV dễ dùng hơn khi các dòng tiền không đều.

- IRR phù hợp khi so sánh các dự án loại trừ lẫn nhau.

11. NPV và Payback period, cái nào quan trọng hơn?

- NPV đo lường tổng lợi nhuận dự án.

- Payback period đo thời gian hoàn vốn.

- NPV tính đến giá trị thời gian của tiền, Payback không.

- Payback nhanh hữu ích cho dự án có rủi ro ngắn hạn.

- NPV được coi là toàn diện hơn để đánh giá sinh lời.

12. Khi nào nên sử dụng NPV?

- Khi cần đo lường lợi nhuận của dự án dài hạn.

- Để đánh giá các quyết định đầu tư lớn.

- Khi dòng tiền của dự án không đều.

- Khi giá trị thời gian của tiền quan trọng.

- Trong việc so sánh nhiều dự án khác nhau.

13. NPV có tính đến yếu tố rủi ro không?

- Không trực tiếp tính đến rủi ro dự án.

- Cần điều chỉnh tỷ suất chiết khấu để phản ánh rủi ro.

- Có thể kết hợp với các phân tích rủi ro khác.

- Chỉ số không đủ để đánh giá rủi ro toàn diện.

- Phải dùng thêm phân tích độ nhạy và kịch bản.

14. Giả định của mô hình NPV là gì?

- Tỷ suất chiết khấu được xác định trước.

- Dòng tiền dự báo là chính xác.

- Không có thay đổi lớn về điều kiện thị trường.

- Dòng tiền đến đúng theo dự kiến.

- Dòng tiền có thể chiết khấu với cùng một tỷ suất.

15. Các hạn chế của phương pháp NPV?

- Không xét đến rủi ro cụ thể của dự án.

- Độ chính xác phụ thuộc vào dòng tiền dự báo.

- Có thể khó xác định tỷ suất chiết khấu chính xác.

- Không hữu ích khi tuổi thọ dự án quá dài.

- Không phản ánh rõ ràng mức độ rủi ro.

16. NPV và giá trị doanh nghiệp có liên quan gì?

- NPV tạo thêm giá trị cho doanh nghiệp khi dương.

- Các dự án NPV cao giúp tăng giá trị thị trường.

- Giúp tối ưu hóa lợi nhuận của doanh nghiệp.

- Liên quan chặt chẽ đến chiến lược phát triển dài hạn.

- Cơ sở để đo lường hiệu quả tài chính.

17. NPV và dòng tiền tự do (Free cash flow)?

- Dòng tiền tự do là đầu vào cho tính NPV.

- Giúp xác định giá trị ròng dòng tiền sau khi chiết khấu.

- Phân tích dòng tiền tự do giúp cải thiện dự báo NPV.

- Tăng độ chính xác khi đánh giá lợi nhuận dự án.

- Tạo nền tảng cho đánh giá tài chính doanh nghiệp.

18. NPV và phân tích nhạy cảm?

- Phân tích nhạy cảm đánh giá sự biến đổi của NPV.

- Xem xét các kịch bản khác nhau để thấy rủi ro.

- Thay đổi tỷ suất chiết khấu hoặc dòng tiền.

- Tìm hiểu độ nhạy của NPV với các yếu tố đầu vào.

- Cải thiện khả năng ra quyết định đầu tư.

19. Làm thế nào để tính NPV cho các dự án có dòng tiền không đều?

- Sử dụng công thức NPV tiêu chuẩn với từng dòng tiền.

- Mỗi dòng tiền chiết khấu riêng theo tỷ suất chiết khấu.

- Nhập dữ liệu vào hàm NPV trong Excel.

- Trừ đi chi phí ban đầu để có kết quả cuối.

- Đảm bảo tính chính xác cho từng kỳ hạn khác nhau.

20. NPV và quyết định đầu tư vào chứng khoán?

- Xem xét giá trị hiện tại ròng của dòng tiền từ chứng khoán.

- Dùng để đánh giá chứng khoán có sinh lời không.

- Hỗ trợ trong phân bổ vốn hiệu quả.

- Đánh giá độ hấp dẫn của các loại chứng khoán.

- Giúp ra quyết định tối ưu hóa danh mục đầu tư.

21. NPV và đánh giá hiệu quả của các chính sách công?

- NPV giúp đánh giá giá trị kinh tế của các dự án công cộng.

- Tính toán chi phí và lợi ích của các chính sách.

- So sánh các dự án công để tối ưu hóa nguồn lực.

- Dự báo tác động dài hạn của chính sách đối với cộng đồng.

- Là công cụ quan trọng để ra quyết định trong chính sách công.

22. NPV và các phương pháp đánh giá dự án khác?

- NPV so với IRR: NPV tính giá trị ròng, IRR xác định tỷ suất hoàn vốn.

- NPV so với Payback Period: NPV tính tổng lợi nhuận, Payback đo thời gian hoàn vốn.

- NPV so với PI (Profitability Index): Cả hai đều đánh giá hiệu quả, nhưng PI thích hợp cho dự án lớn.

- NPV và ROI: ROI tính tỷ lệ lợi nhuận trên đầu tư, NPV tính giá trị hiện tại ròng.

- NPV là công cụ toàn diện và chính xác hơn để đánh giá lợi nhuận.

23. NPV và các yếu tố định tính trong quyết định đầu tư?

- NPV tập trung vào yếu tố tài chính, còn yếu tố định tính như môi trường, xã hội không được tính.

- Các yếu tố như thương hiệu, đội ngũ quản lý, và văn hóa doanh nghiệp có thể ảnh hưởng đến quyết định.

- Các yếu tố này cần được đánh giá bổ sung ngoài NPV.

- Kết hợp NPV với phân tích SWOT có thể cho ra quyết định đầu tư tốt hơn.

- Định tính có thể ảnh hưởng đến mức độ rủi ro và triển vọng dài hạn của dự án.

24. NPV trong điều kiện lạm phát?

- Lạm phát làm giảm giá trị thực của dòng tiền trong tương lai.

- Tỷ suất chiết khấu cần điều chỉnh để phản ánh lạm phát.

- NPV cần tính đến lạm phát để có kết quả chính xác.

- Dòng tiền trong tương lai cần phải điều chỉnh về giá trị thực.

- Lạm phát có thể làm giảm giá trị hiện tại của các dự án dài hạn.

25. NPV và các dự án có tuổi thọ khác nhau?

- NPV có thể được sử dụng để so sánh các dự án với tuổi thọ khác nhau.

- Dòng tiền của mỗi dự án được chiết khấu về giá trị hiện tại.

- Cần cân nhắc tuổi thọ của dự án để so sánh hợp lý.

- Dự án dài hạn cần xem xét khả năng sinh lời dài hạn.

- Tuổi thọ dự án ảnh hưởng đến dòng tiền và tỷ suất chiết khấu.

26. Ví dụ thực tế về việc áp dụng NPV trong doanh nghiệp không?

- Ví dụ: Một công ty đầu tư vào một nhà máy mới với chi phí đầu tư ban đầu là 10 triệu USD.

- Dự kiến dòng tiền hàng năm là 3 triệu USD trong 5 năm.

- Tỷ suất chiết khấu là 10%. Tính NPV sẽ cho thấy liệu dự án có sinh lời hay không.

- Sau khi tính toán, nếu NPV > 0, công ty quyết định đầu tư.

- Giúp doanh nghiệp tối ưu hóa quyết định tài chính và xác định tính khả thi.

27. Yếu tố nào quan trọng nhất khi chọn tỷ suất chiết khấu?

- Chi phí vốn: Tỷ suất chiết khấu phải phản ánh chi phí vốn của công ty.

- Rủi ro của dự án: Tỷ suất chiết khấu cần tính đến mức độ rủi ro của dòng tiền.

- Môi trường kinh tế: Lãi suất và lạm phát ảnh hưởng đến tỷ suất chiết khấu.

- Độ dài dự án: Dự án dài hạn cần tỷ suất chiết khấu cao hơn.

- Tỷ suất sinh lợi kỳ vọng của nhà đầu tư.

28. Làm thế nào để giảm thiểu các hạn chế của phương pháp NPV?

- Cải thiện dự báo dòng tiền để tăng độ chính xác.

- Điều chỉnh tỷ suất chiết khấu để phản ánh đúng mức độ rủi ro.

- Kết hợp với phân tích nhạy cảm để xem xét các kịch bản.

- Sử dụng phương pháp bổ sung như IRR hay ROI để đánh giá dự án.

- Tính toán lại NPV khi có sự thay đổi về điều kiện kinh tế.

29. NPV có phải là công cụ duy nhất để đánh giá dự án không? Tại sao?

- Không, NPV chỉ là một công cụ trong số nhiều công cụ đánh giá.

- IRR, Payback Period, ROI cũng là các công cụ phổ biến.

- NPV hữu ích nhưng cần kết hợp với các phân tích khác để có cái nhìn toàn diện.

- Mỗi công cụ có những ưu điểm và hạn chế riêng.

- Sử dụng đa dạng công cụ giúp đánh giá rủi ro và lợi nhuận chính xác hơn.

30. Trong tương lai NPV sẽ phát triển như thế nào?

- NPV sẽ tiếp tục là công cụ chủ yếu trong phân tích tài chính.

- Công nghệ sẽ giúp cải thiện độ chính xác của dự báo dòng tiền.

- Phân tích nhạy cảm sẽ trở nên quan trọng hơn để quản lý rủi ro.

- Sự thay đổi về điều kiện thị trường sẽ yêu cầu điều chỉnh tỷ suất chiết khấu.

- Các công cụ mới sẽ hỗ trợ việc tính toán NPV nhanh chóng và hiệu quả hơn.

31. NPV cơ bản là gì?

- Là phương pháp tính giá trị hiện tại ròng của dòng tiền dự án.

- Giúp xác định liệu một dự án có tạo ra giá trị hay không.

- Đánh giá tổng chi phí và lợi ích của dự án.

- Sử dụng tỷ suất chiết khấu để chiết khấu dòng tiền về giá trị hiện tại.

- Là công cụ quan trọng trong phân tích tài chính doanh nghiệp.

32. NPV nâng cao là gì?

- Là phiên bản phức tạp của NPV, tính đến các yếu tố như lạm phát, tỷ suất chiết khấu thay đổi.

- Có thể bao gồm nhiều kịch bản dòng tiền khác nhau.

- Cũng có thể xem xét các yếu tố định tính, ví dụ như rủi ro chính trị.

- Được sử dụng trong các dự án phức tạp, dài hạn.

- Cải thiện độ chính xác và khả năng ra quyết định.

33. NPV ví dụ như thế nào?

- Ví dụ: Một dự án có chi phí đầu tư 5 triệu USD và dự kiến thu về 1 triệu USD mỗi năm trong 5 năm.

- Tỷ suất chiết khấu là 8%. Tính NPV để xem dự án có sinh lời hay không.

- Tính giá trị hiện tại của các dòng tiền và so sánh với chi phí đầu tư ban đầu.

- Nếu NPV dương, dự án có thể được chấp nhận.

- Nếu NPV âm, dự án không đáng đầu tư.

34. NPV trong Excel là gì?

- Sử dụng hàm

=NPV(rate, values) để tính NPV.

- Nhập tỷ suất chiết khấu vào “rate” và các dòng tiền vào “values”.

- Công thức tính toán tự động giá trị hiện tại của dòng tiền.

- Thêm chi phí ban đầu vào kết quả để tính NPV cuối cùng.

- Giúp tính toán nhanh chóng và hiệu quả.

35. NPV và IRR có điểm chung là gì?

- Cả hai đều đánh giá hiệu quả tài chính của một dự án.

- Đều tính toán giá trị của dòng tiền tương lai.

- Là các công cụ quan trọng trong phân tích đầu tư.

- Cả NPV và IRR giúp ra quyết định có nên đầu tư hay không.

- NPV dùng giá trị hiện tại, IRR dùng tỷ suất chiết khấu.

36. NPV và rủi ro những gì?

- NPV không trực tiếp tính đến rủi ro.

- Cần điều chỉnh tỷ suất chiết khấu để phản ánh rủi ro.

- Sử dụng phân tích nhạy cảm để đánh giá các kịch bản rủi ro.

- NPV có thể bị ảnh hưởng bởi thay đổi trong điều kiện thị trường.

- Cần kết hợp NPV với các phương pháp phân tích rủi ro khác.

37. NPV và quyết định đầu tư được không?

- NPV là công cụ chính để ra quyết định đầu tư.

- Giúp xác định lợi nhuận kỳ vọng từ một dự án.

- Dự án với NPV dương được xem là có lợi.

- Là một trong các yếu tố quan trọng trong việc tối ưu hóa danh mục đầu tư.

- Cung cấp cái nhìn rõ ràng về tính khả thi tài chính của dự án.

Sữa Chua Là Gì? Quá Trình Đông Tụ Protein

Hy vọng bạn đã có câu trả lời đầy đủ cho những câu hỏi trên!

Đây là 37 câu hỏi và trả lời về NPV được giải đáp, mong rằng sẽ giúp bạn trả lời đầy đủ nhất.

Như vậy, NPV không chỉ là một công cụ tài chính quan trọng mà còn là yếu tố quyết định trong việc ra quyết định đầu tư.

Qua những bài tập tính NPV thực tế, chúng ta có thể nhận thấy rằng việc áp dụng phương pháp này giúp các nhà đầu tư đánh giá được giá trị thực sự của một dự án, từ đó lựa chọn được những cơ hội đầu tư mang lại lợi nhuận tối đa và phù hợp với mục tiêu tài chính.

Tuy nhiên, để đạt được kết quả chính xác, việc lựa chọn tỷ suất chiết khấu phù hợp và dự báo chính xác dòng tiền là điều rất quan trọng.

Hy vọng qua bài viết này, bạn sẽ hiểu rõ hơn về cách tính toán và ứng dụng NPV trong các dự án đầu tư, đồng thời rút ra những bài học kinh nghiệm quý báu trong quá trình phân tích và đánh giá hiệu quả đầu tư.